我が家が生命保険に加入しない理由

生命保険とは毎月少額の掛け金を拠出することで、もしもの事態である夫(もしくは妻)が亡くなったときに、その遺族に対して保険金が支払われるという保険サービスです。

多くのサラリーマンが自分が亡くなった後の家族や親族を想い、民間の生命保険に加入していると思います。ただ、我が家の場合は、ある時期から生命保険は解約しました。理由は、生命保険に頼らずとも、①貯蓄、②公的保険(遺族年金)、③資産収入によって、十分に毎日の生活費と子供の学費を工面できると判断したからです。

今回はこの決断の拠り所とした、シミュレーション結果について記載したいと思います。なお、本試算はあくまでモデルケースとしてご参照いただき、実際はご自身の状況にあわせて計算されることをお勧めします。

夫(私)が亡くなったときに妻がもらえる公的保険の支払いを確認してみた

厚生年金に加入している人が亡くなったら、その遺族には遺族年金が支払われます。私も厚生年金に加入しております。仮に私が亡くなったら、妻はいくらのお金を受け取れるか確認してみました。

前提情報

私、妻、子のステータスを紹介しておきます。

- 夫 30代/サラリーマン/厚生年金加入/年収600万円前後

- 妻 30代/自営業/夫の扶養

- 娘 3歳/保育園

夫が亡くなったときに妻が受け取れる保証

厚生年金に加入している夫が亡くなった場合、主に以下の保証がもらえます。

- 遺族基礎年金

- 遺族厚生年金

- 中高齢寡婦加算(妻が40歳~60歳のとき)

受給額

これを確認するには、オリックス生命保険が出している早見表がわかりやすいです。

私の平均報酬月額は35万円に近いので、上表を我が家で当てはめると妻が受け取れる金額は以下の通りです。

| 期間 | 受け取れる保証 | 月額 |

|---|---|---|

| ~子供が18歳になるまで | 遺族基礎年金+遺族厚生年金 | 13.2万円 |

| ~妻が64歳になるまで | 遺族厚生年金+中高齢寡婦加算 | 9.6万円 |

| 妻が65歳になって以降 | 遺族厚生年金+妻の老齢基礎年金 | 11.3万円 |

子供が成人になるまで、妻が64歳になるまで、妻が65歳になって以降の3つの期間ごとに若干金額は異なりますが、大きな差異はなさそうです。平均してざっくり月額10万円前後支給してもらえると考えたらいいですね。

民間の生命保険が必要かの判断

判断基準

民間の生命保険が必要かの判断は以下の2つを考えればいいでしょう。

- 子供の学費を支払えるか

- 毎月の生活費を払えるか

① 子供の学費を支払えるか

まず、最初の判断基準である子供の学費を支払えるか、です。端的に言うと我が家は貯蓄で支払えます。

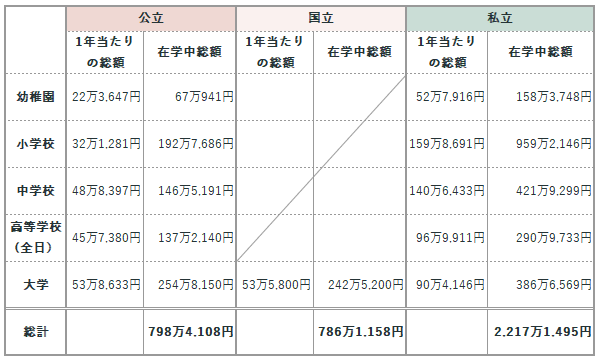

一般的に幼稚園から大学まで私学に通い続けた最も学費がかさむケースで総額2000万円強かかると言われています。大きな金額ではありますが、我が家は既に無リスク資産として約2000万円を保有していることから学費は貯蓄でまかなうことが可能という話になります。

② 毎月の生活費を払えるか

次は毎月の生活費を払えるか、についてです。これは、遺族年金と資産収入によって払うことが可能です。

我が家の毎月の支出は平均して20万円なので、そこから先述した遺族年金支給分10万円を差し引くと、残りは10万円となります。その金額を毎月、賄う必要があるということです。その手段として資産収入を考えています。以下にざっくりですが資産収入のシミュレーションをまとめました。

- 資産2000万円(教育費を除く全資産)を投資に回して年利7%運用

- 資産収入:2000万円×0.07%=140万円 / 1か月あたり11万円

我が家のトータルの保有資産は4300万円です。よって、学費分2000万円を除いたとしても残り資産は2000万強あります。それらをすべて投資に回すと仮定すると、年利7%で月約11万円の資産収入が見込める計算になります。

よって、”資産収入”+”遺族年金”>”必要な生活費”であり、毎月の生活費は工面可能ということになります。

さらに安心材料として、妻は労働意欲が強く、労働収入も見込めると思いますので、十分暮らしていける基盤は整っていると考えます。

結論:我が家の場合、生命保険は不要

我が家は夫が亡くなった際、民間の生命保険に頼らずとも、貯蓄、遺族年金、資産収入で暮していけるという試算結果が得られたことから、民間の生命保険は不要と判断しました。さらに労働収入も加わるから安泰です。

まとめ

我が家の場合は、夫が亡くなってからも貯蓄、公的保険、資産収入で十分暮らしていけることから、生命保険は不要と判断しました。我が家のケースをモデルケースとして参考いただけると幸いです。

なお、サラリーマンで妻子持ち家庭でも我が家のように十分な資産がたまっていない人もいるかと思います。そのようなケースでは貯蓄と遺族年金のみでは不足となり、生命保険がもしもの時のセーフティネットになりますので、加入が必要と考えます。実際、我が家も資産形成の初期は、親戚付き合いという理由もありましたが、生命保険に加入していました。

しかし、一方で生命保険にいつまでも加入し、毎月少額とはいえ拠出していてはキャッシュフローに余裕が生まることはない、というのも事実です。

よって、最後に言いたいのは、もしもの時の備えとして、生活を保証できるくらいの資産がまだたまっていない人は早いこと資産をためてしまいましょう、ということです。これによって、保険に払っている金額も削減でき、未来の生活が豊かになるということが保証されことでしょう。

以上、ご閲覧ありがとうございました。